Τι προσελκύει το αλλοδαπό επιχειρείν στην Ελλάδα;….της Χρύσας Σωτηράκη

Την Ελλάδα ως τόπο προσέλκυσης για αλλοδαπές συνδεόμενες εταιρίες αναδεικνύουν τα στοιχεία της ΕΛΣΤΑΤ, στατιστικά στοιχεία τα οποία καταρτίζονται με βάση τον Κανονισμό (ΕΚ) αριθ.716/2007.

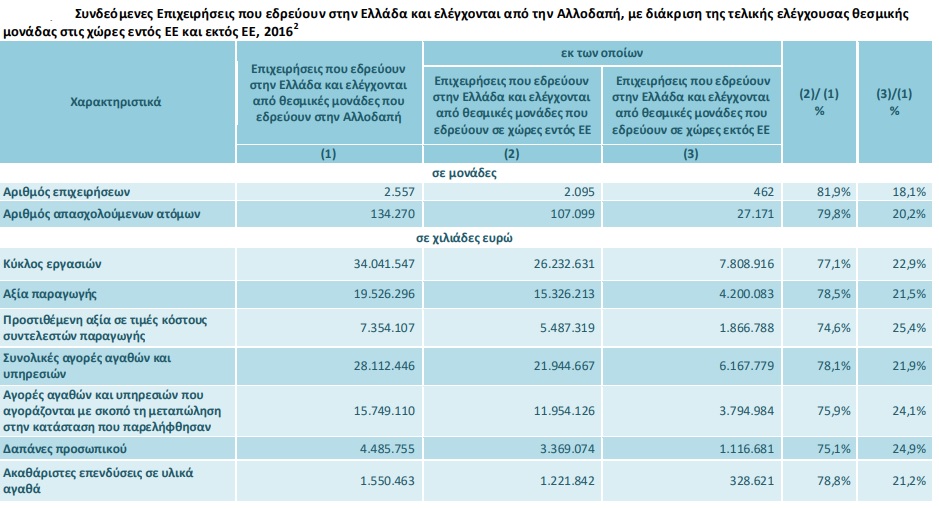

Οι τομείς της βιομηχανίας, των κατασκευών, του εμπορίου και των υπηρεσιών (εκτός των προσωπικών), κατά το έτος 2016, προσέλκυσαν στην Ελλάδα 2.557 αλλοδαπές συνδεόμενες επιχειρήσεις, με συνολικό κύκλο εργασιών που ανήλθε στα 34,0 δισ. ευρώ, έναντι 2.437 επιχειρήσεις το 2015.

Σύμφωνα με τα στοιχεία της έρευνας, κατά το έτος 2016, οι αλλοδαπές συνδεόμενες επιχειρήσεις των προαναφερθέντων τομέων οικονομικών δραστηριοτήτων:

- Δαπάνησαν 28,1 δισ. ευρώ για αγορές αγαθών και υπηρεσιών στο πλαίσιο της δραστηριότητας τους εκ των οποίων 15,7 δισ. ευρώ αφορούσαν σε αγορές αγαθών και υπηρεσιών με σκοπό τη μεταπώληση τους στην κατάσταση στην οποία παρελήφθησαν, δηλαδή χωρίς επεξεργασία.

- Ο αριθμός των απασχολούμενων ατόμων στις αλλοδαπές συνδεόμενες επιχειρήσεις ήταν 134,3 χιλιάδες άτομα και οι δαπάνες προσωπικού ανήλθαν στα 4,5 δισ. ευρώ.

- Πραγματοποιήθηκαν ακαθάριστες επενδύσεις σε υλικά αγαθά ύψους 1,6 δισ. ευρώ

Από τις 2.557 συνδεόμενες αυτές επιχειρήσεις που εδρεύουν στην Ελλάδα, οι 2.095 επιχειρήσεις ελέγχονταν από θεσμικές μονάδες που εδρεύουν σε χώρες εντός της Ευρωπαϊκής Ένωσης (81,9%) και 462 επιχειρήσεις ελέγχονταν από θεσμικές μονάδες, οι οποίες εδρεύουν σε χώρες εκτός της Ευρωπαϊκής Ένωσης (18,1%).

Οι 5 κυριότερες χώρες στις οποίες εδρεύουν οι θεσμικές μονάδες που ελέγχουν τις εταιρίες στην Ελλάδα, είναι:

- η Κύπρος με ποσοστό 37,9% (968 επιχειρήσεις), με κύκλο εργασιών 2,6 δισ. ευρώ, ήτοι 7,6% του συνολικού κύκλου εργασιών των αλλοδαπών συνδεόμενων επιχειρήσεων, και 20.206 απασχολουμένους, ήτοι 15% των συνολικά απασχολουμένων στις αλλοδαπές συνδεόμενες επιχειρήσεις.

- η Ολλανδία με ποσοστό 7,5% (193 επιχειρήσεις),

- το Ηνωμένο Βασίλειο με ποσοστό 7,3% (187 επιχειρήσεις),

- η Γερμανία με ποσοστό 6,6% (169 επιχειρήσεις) και

- οι Ηνωμένες Πολιτείες Αμερικής με ποσοστό 5,9% (151 επιχειρήσεις).

Στο σημείο αυτό αξίζει να αναφέρουμε ότι ο χώρος των ακινήτων και του τουρισμού στην Ελλάδα έχει επίσης ελκύσει έντονο ενδιαφέρον από δύο ομάδες ενδιαφερομένων:

1η ομάδα: επενδυτές χωρών Κίνας, Ρωσίας, Τουρκίας, οι οποίοι προχώρησαν σε αγορές ακινήτων στην Ελλάδα, στο πλαίσιο του προγράμματος απόκτησης Golden Visa, με συνολικά κεφάλαια που έχουν εισρεύσει στη χώρα μας από το 2013 μέχρι σήμερα να υπερβαίνουν το 1 δισ. ευρώ.

2η ομάδα: επενδυτές κυρίως ξένοι με στόχο το επιχειρείν στο χώρο του τουρισμού είτε μέσω ξενοδοχειακών καταλυμάτων είτε μέσω βραχυχρόνιας μίσθωσης.

Σύμφωνα με ειδική έρευνα Greek Hospitality Industry Performance, της GBR HOSPITALITY, που ειδικεύεται στον τομέα, παρατηρήθηκε αύξηση (RevPAR- Revenue Per Available Room) στο 1ο 3μηνο του 2018 σε σύγκριση με το αντίστοιχο 3μηνο του 2017 κατά ποσοστό 7,2% στην Αθήνα, 6,4% στη Θεσσαλονίκη και 4,2% στα παραθεριστικά σημεία της χώρας. Σε ετήσια βάση η αύξηση είναι ακόμη μεγαλύτερη και διαμορφώθηκε αντίστοιχα σε 10,7%, 7,7% και 9,5% αντίστοιχα.

Πως αντιμετωπίζονται φορολογικά οι αλλοδαπές εταιρίες στην Ελλάδα;

Με βάσει τον Κ.Φ.Ε. Ν.4172/2013 (άρθρα 47 και 58), το εισόδημά των εν λόγω εταιρειών φορολογείται, ως εισόδημα από επιχειρηματική δραστηριότητα με συντελεστή φορολογίας 29% για το 2018 και με συντελεστή φορολογίας 28% από 01/01/2019 και μετά τον νεότερο Ν.4646/2019 ο συντελεστής φορολογίας μειώθηκε σε 24% και ισχύει και για τα εισοδήματα του 2019 .

Εκπίπτουν τις επαγγελματικές δαπάνες που πραγματοποιούν για την λειτουργία της εταιρίας τους καθώς και τις αποσβέσεις ακινήτων και παγίων εφόσον πληρούν τις προϋποθέσεις που ορίζονται από την ισχύουσα νομοθεσία (π.χ. καταχώρηση στα Βιβλία-αρχεία της εταιρίας σύμφωνα με τα Ε.Λ.Π, ορθό τρόπο εξόφλησης παραστατικών κλπ απαραίτητες ενέργειες για τη διασφάλιση των δαπανών σύμφωνα με ότι προβλέπει η νομοθεσία).

Τα κέρδη της εταιρίας φορολογούνται στην Ελλάδα (άρθρο 21 Ν. 4172/2013) και στη συνέχεια τα υποκαταστήματα αλλοδαπών έχουν τη δυνατότητα να μεταφέρουν κέρδη μετά φόρων, στη μητρική εταιρία χωρίς παρακράτηση φόρου. Δηλαδή χωρίς διανομή μερισμάτων στην Ελλάδα, αλλά μεταφορά στην μητρική εταιρία και διανομή από τη μητρική στην έδρα της, όπου θα γίνει και η σχετική παρακράτηση φόρου μερισμάτων ή σε περίπτωση ύπαρξης Σ.Α.Δ.Φ. (σύμβαση αποφυγής διπλής φορολογίας) μεταξύ των δύο χωρών, τότε ο φόρος δύναται να καταβληθεί στην Ελλάδα. Ισχύοντας συντελεστής 5% για διανομές μερισμάτων με αποφάσεις του 2020 (μετά από τις σταδιακές μειώσεις σε 5% από 10% και σε 10% από 15%/ σημειωτέον ότι η μείωση του φόρου σε 5% είναι σε ισχύ από τον Ν. 4646/12-12-2016 και αφορά διανομές κερδών με αποφάσεις Γενικών Συνελεύσεων του 2020).

Προσοχή θα πρέπει να δώσουμε και στο άρθρο 66 Ν. 4172/2013 σχετικά με τις «Ελεγχόμενες αλλοδαπές εταιρείες (ΕΑΕ)», διότι εάν συντρέχουν σωρευτικά οι παρακάτω προϋποθέσεις, τότε το φορολογητέο εισόδημα περιλαμβάνει το μη διανεμηθέν εισόδημα νομικού προσώπου ή νομικής οντότητας που είναι φορολογικός κάτοικος άλλης χώρας, το Ελληνικό κράτος έχει το δικαίωμα φορολόγησης του στην Ελλάδα με τους ισχύοντες φορολογικές συντελεστές. Οι προϋποθέσεις είναι:

α) ο Έλληνας φορολογούμενος συμμετέχει άμεσα ή έμμεσα με ποσοστό άνω του 50% στην ελεγχόμενη αλλοδαπή εταιρεία,

β) η ΕΑΕ βρίσκεται σε κράτος μη συνεργάσιμο ή υπάγεται σε προνομιακό φορολογικό καθεστώς (με φορολογικό συντελεστή ίσο ή κατώτερο του 14,5%),

γ) άνω του 30% του εισοδήματος της ΕΑΕ προέρχεται από τόκους, μερίσματα δικαιώματα, εισόδημα ακινήτων. Επίσης το εισόδημα που αποκτάται από ασφαλιστικές, τραπεζικές, διάφορες χρηματοοικονομικές δραστηριότητες και προέρχεται κατά το ήμισυ τουλάχιστον από συναλλαγές με συνδεδεμένες επιχειρήσεις και τέλος,

δ) η ΕΑΕ δεν είναι εισηγμένη σε οργανωμένη (χρηματιστηριακή) αγορά.

Σημειώνεται ότι η σχετική διάταξη του άρθρου 66, δεν εφαρμόζεται στις περιπτώσεις που το νομικό πρόσωπο ή η νομική οντότητα:

- είναι φορολογικός κάτοικος κράτους – μέλους της Ε.Ε.,

- είναι φορολογικός κάτοικος χώρας που είναι συμβαλλόμενο μέρος της συμφωνίας για τον Ε.Ο.Χ. και υφίσταται και εφαρμόζεται συμφωνία ανταλλαγής πληροφοριών, ανάλογης με την ανταλλαγή πληροφοριών, κατόπιν αιτήσεως που προβλέπεται στην Οδηγία 2011/16/ΕΕ

εκτός εάν η εγκατάσταση ή η οικονομική δραστηριότητα του νομικού προσώπου ή της νομικής οντότητας συνιστά επίπλαστη κατάσταση που δημιουργήθηκε με ουσιαστικό σκοπό την αποφυγή του αναλογούντος φόρου.

Οπότε… Σχεδιάζουμε φορολογικά και προσεκτικά την κάθε κίνηση, προβλέπουμε και πράττουμε…

… η λεπτομέρεια κάνει τη διαφορά = Φορολογικός σχεδιασμός (tax planning) κύριοι!

«Not all opportunities are to be taken. Some are traps»

06.11.2018+νεότερη ενημέρωση 14.02.2020 /της Χρύσας Σωτηράκη, Λογίστρια–Φοροτεχνικός–Σύμβουλος επιχειρήσεων της ομάδας «LOLplus – Λογιστικές Ολοκληρωμένες Λύσεις» www.lolplus.gr

Δίνουμε σημασία στην λεπτομέρεια… γιατί η λεπτομέρεια κάνει τη διαφορά!

* Τ/Κ: 211-409 73 18 / email επικοινωνίας: info@lolplus.gr